Guten Morgen, liebe Immobilienfreunde! ☕🏠

Die neueste Immowelt-Analyse zeigt: Wohnungen sind aktuell bis zu 18 % günstiger als noch zum Höhepunkt des Immobilienbooms 2022 – doch die Preise bewegen sich nicht überall gleich. Während einige Städte weiter fallen, zeigen andere erste Anzeichen für eine Trendwende nach oben. Was bedeutet das für Käufer und Verkäufer? 🤔

🔍 Die Fakten: Preisanalyse aus 81 Großstädten

Laut der Immowelt-Untersuchung wurden die Angebotspreise pro Quadratmeter von Bestandswohnungen (75 qm, 3 Zimmer, Baujahr 1990er-Jahre) analysiert. Dabei zeigt sich:

- Seit Juni 2022 sind die Preise vielerorts deutlich gefallen. 📉

- Im Vergleich Januar 2024 – Januar 2025 steigen sie jedoch in einigen Städten wieder. 📈

Aber warum passiert das? Und welche Städte sind besonders betroffen? Werfen wir einen genaueren Blick auf die Zahlen!

📉 Wo die Preise weiter fallen (Juni 2022 – Januar 2025)

In diesen Städten sind die Angebotspreise besonders stark gesunken:

🏚️ Kiel: -18 %

🏚️ Fürth & Göttingen: -17 %

🏚️ Rostock: -16 %

🏚️ Stuttgart: -15 %

🏚️ München: -13 %

❓ Warum fallen die Preise hier?

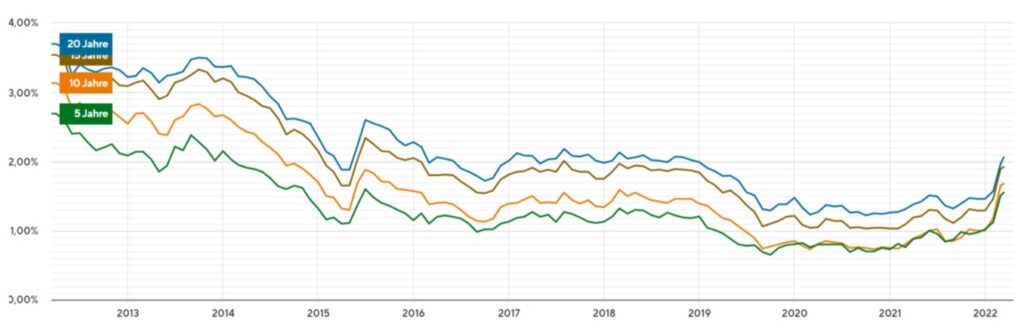

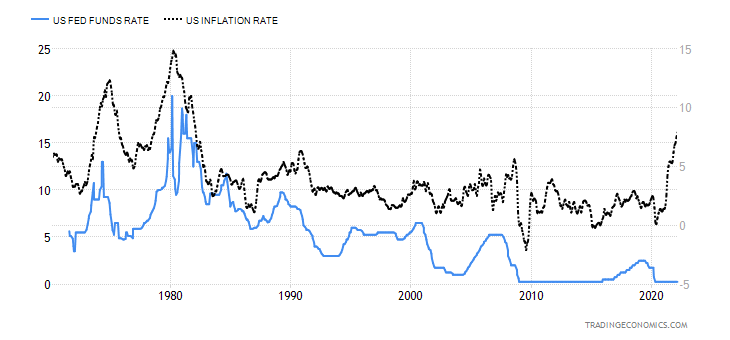

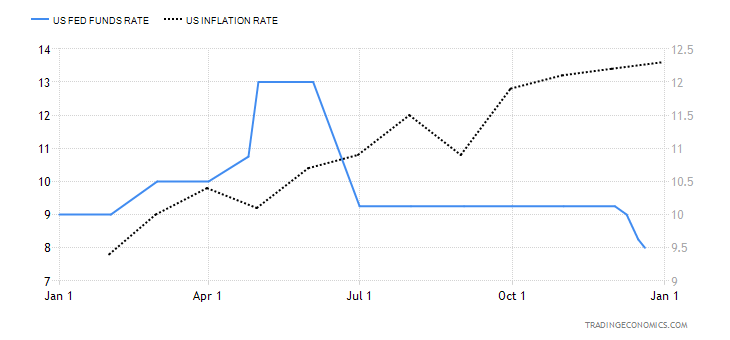

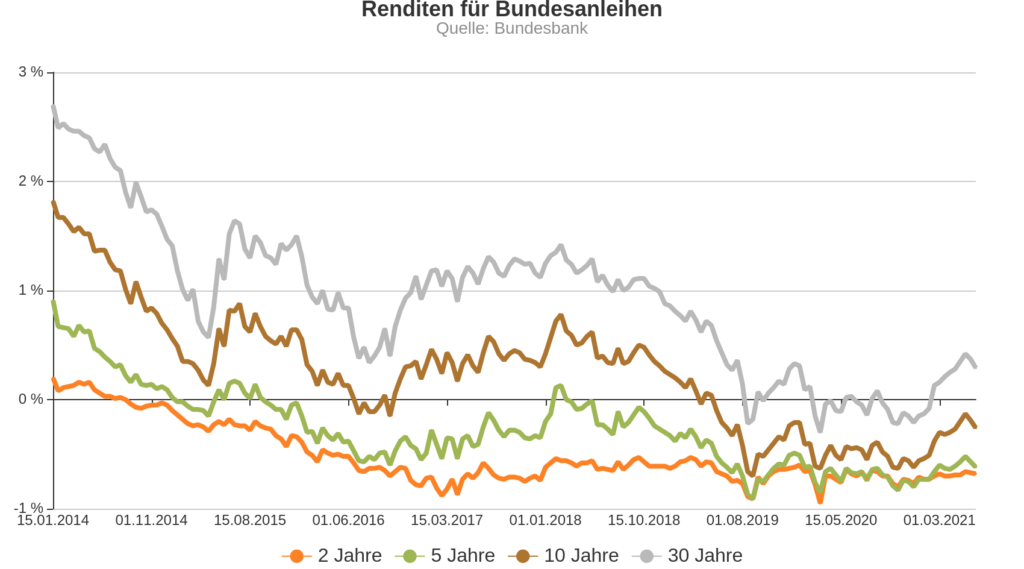

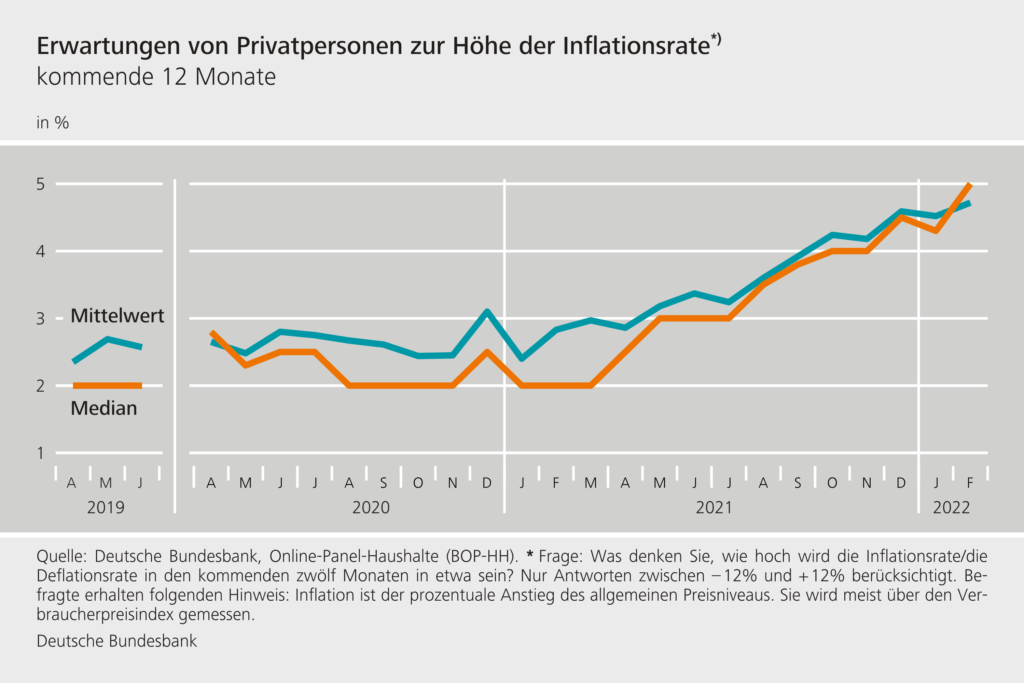

1️⃣ Zinsanstieg & teure Finanzierungen 💰

Die massiv gestiegenen Zinsen haben Käufer abgeschreckt. Kredite sind teuer, und viele können sich den Kauf schlicht nicht mehr leisten. Besonders in ohnehin hochpreisigen Städten wie München & Stuttgart hat das eine deutliche Dämpfung bewirkt.

2️⃣ Rückgang der Nachfrage 🏡

In Städten wie Kiel, Rostock oder Göttingen haben viele Käufer den Markt verlassen, weil sie entweder weiter auf fallende Preise hoffen oder wegen der wirtschaftlichen Unsicherheit vorsichtiger geworden sind. Weniger Käufer = weniger Wettbewerb = niedrigere Preise.

3️⃣ Überangebot in manchen Regionen 🏗️

In einigen Städten gab es in den Boom-Jahren viele Neubauprojekte, die jetzt zu einer hohen Anzahl von verfügbaren Wohnungen führen. Wenn das Angebot steigt, aber die Nachfrage sinkt, führt das zu Preisrückgängen. Besonders spürbar in Fürth, Göttingen und Rostock.

📈 Wo die Preise wieder steigen (Jan. 2024 – Jan. 2025)

Hier haben sich die Preise zuletzt erholt:

🚀 Jena: +11 %

🚀 Remscheid & Solingen: +10 %

🚀 Münster: +9 %

🚀 Potsdam & Augsburg: +8 %

❓ Warum steigen die Preise hier?

1️⃣ Mangel an verfügbarem Wohnraum 🏘️

Städte wie Jena, Münster und Potsdam haben eine hohe Nachfrage nach Wohnraum, aber wenig Neubau. Besonders Unistädte und wirtschaftsstarke Regionen bleiben gefragt, was die Preise trotz hoher Zinsen wieder steigen lässt.

2️⃣ Rückkehr der Investoren 📊

Nachdem viele Kapitalanleger 2022 und 2023 zögerlich waren, kehren einige jetzt zurück. Die Märkte beruhigen sich, und erste Käufer wittern wieder Chancen. Das führt in Städten mit stabiler Wirtschaft zu Preisanstiegen.

3️⃣ Steigende Baukosten & Sanierungspflichten 🏗️

Die neuen Energieeffizienz-Vorgaben und Sanierungspflichten verteuern den Bau und die Modernisierung von Wohnungen. Weniger neue Wohnungen + steigende Kosten = höhere Preise für den Bestand. Besonders in Remscheid, Solingen & Augsburg ist das spürbar.

🏠 Jetzt kaufen oder lieber warten?

🔹 Für Käufer:

✅ In vielen Städten sind die Preise aktuell günstiger als 2022 – wer genügend Eigenkapital hat, könnte jetzt gute Deals machen.

⏳ Aber: Die Zinsen sind immer noch hoch, und einige Märkte könnten weiter nachgeben.

🔹 Für Verkäufer:

✅ In einigen Städten erholen sich die Preise wieder, insbesondere in Wachstumsregionen wie Jena oder Münster.

⏳ Aber: Wer in einer Stadt mit fallenden Preisen verkaufen will, muss sich bewusst sein, dass die Hochpreisphase vorbei ist.

📢 Fazit: 2025 bleibt spannend!

📉 In vielen Städten sind Wohnungen weiter günstiger als 2022 – die Chance für Käufer!

📈 Aber: In einigen Märkten steigen die Preise schon wieder – Zeit für Verkäufer, aktiv zu werden!

📊 Immowelt zeigt, dass sich der Markt stabilisiert, aber regionale Unterschiede enorm sind.

Was meint ihr? Jetzt zuschlagen oder noch abwarten? 🤔💬

🔎 Quelle: Immowelt-Analyse (Januar 2025)

#Immobilien #Wohnungsmarkt #JetztKaufen? #ImmoweltAnalyse #Schnäppchenjagd #Immobilienpreise