Na, meine lieben Immo-Jongleure und Ziegelstein-Zampanos! Palim-Palim und herzlich willkommen zur neuesten Ausgabe von ImmoPuls – Eurem wöchentlichen Weckruf aus der wunderbaren Welt des Betongolds! 🥳 Hier spricht euer persönlicher Fliesenleger der Herzen, der einzigartige Rene Wanzlik, direkt von der Baustelle des Wissens!

Heute, meine Damen, Herren und diverse Bausparfüchse, krempeln wir mal die Ärmel hoch und schauen, was wirklich hinter der Fassade steckt. Es geht nicht nur um schnöden Mammon oder darum, wer den höchsten Kran hat. Nee, nee! Wir beleuchten heute mal die Moral von der Geschicht' beim Investieren in Steine, äh, Immobilien. Kann man mit Anstand reich werden oder ist das so wahrscheinlich wie ein Bagger im Porzellanladen? 🧐 Schnallt die Bauhelme fest, es wird philosophisch, aber mit Schmackes! 🚀

I. Einleitung: Das Gleichnis von den anvertrauten Talenten – Neu aufgemischt für uns Immo-Profis!

A. Die olle Kamelle, die immer noch rockt! 🎸

Kennt ihr die Story von den anvertrauten Talenten? (Matthäus 25, 14-30, für die Streber unter uns 🤓). Da drückt so'n reicher Pinkel seinen Dienern ein paar Silberlinge in die Hand, bevor er in die Karibik abdüst. Einer kriegt fünf, einer zwei, einer nur einen – typisch Chef, oder? 😉 Die ersten beiden machen Party, äh, wirtschaften damit und verdoppeln die Kohle. Der Dritte? Buddelt das Geld ein wie ein Hamster seine Nüsse. Als der Boss zurückkommt, gibt's Lob für die Zocker und 'ne verbale Klatsche für den Sparfuchs. "Treue und Tüchtigkeit" waren gefragt, nicht Versteckspielchen! Diese Leier ist heute noch aktuell, meine Freunde, auch wenn's um eure Immobilien geht!

B. Perspektivwechsel: Aus Zinsen wird Miete – Palim-Palim! 🔄

Jetzt kommt der Clou! Wir bei ImmoPuls denken ja immer um die Ecke. Stellt euch vor, die "Talente" sind keine schnöden Münzen, sondern eure schicken Anlageimmobilien! 🏢 Und die "Zinsen", die der Chef sehen will? Das ist eure knallharte Miete! Jawoll!

Die Miete, meine Lieben, ist das tägliche Brot (und der Kaviar 🍤) des Immobilieninvestors. Das ist die Kohle, die der Mieter latzt, um in eurer Bude hausen zu dürfen. Ohne Miete wärd ihr ja nur Hausbesetzer mit Grundbucheintrag! 😂 Die Miete ist nicht nur euer Einkommen, sie bestimmt auch den Wert eurer Klötze, die Rendite und ob der Markt brummt oder schnarcht. Wir gucken uns das Ganze also aus der Sicht eines knallharten, aber (hoffentlich) herzensguten Immobilieninvestors an, der auf ethische Mieteinnahmen und Wertsteigerung aus ist. Klingt gut, oder? 👍

C. Der Immo-Investor als Butler seiner Majestät, des Kapitals! 🎩

Das Gleichnis zeigt uns: Wer fette Vermögenswerte verwaltet – und Immobilien sind nun mal fett, oder? – der hat auch Verantwortung! Ihr seid quasi die Diener, denen die "Talente" in Form von Immobilienkapital anvertraut wurden. Und der unausgesprochene Auftrag lautet: Erhalten und vermehren, aber zackig! 💨

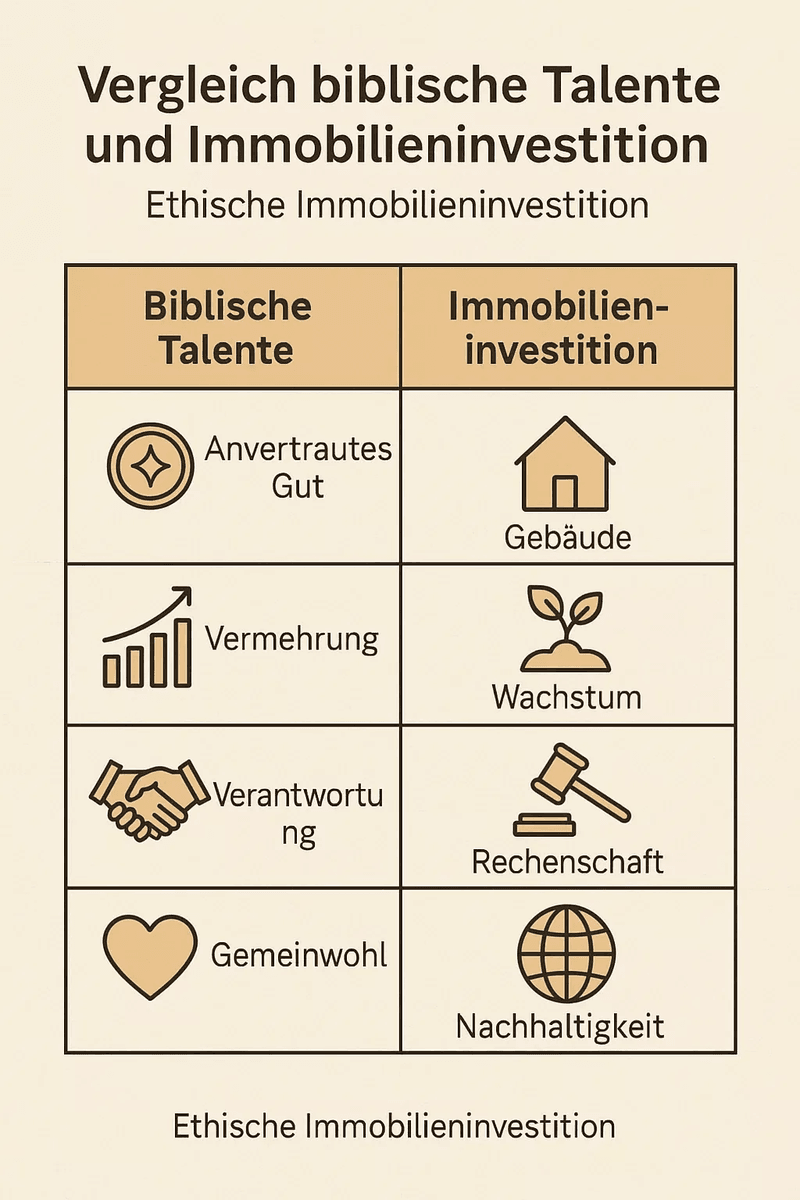

D. Tabelle für Dummies (und schlaue Füchse!): Theologie trifft Ziegelstein! 🧱

Damit auch der letzte Bauarbeiter versteht, was hier Phase ist, hier 'ne kleine Übersetzungshilfe:

| Biblisches Blabla (Gleichnis/Theologie) | Immobilien-Klartext für uns! |

|---|---|

| Anvertraute Talente | Eure schicken Anlageimmobilien / Euer Immobilienkapital 💰 |

| Zinsen | Miete / Mieteinnahmen (die schöne, harte Währung!) 💶 |

| Mehrung der Talente | Wertsteigerung & fettere Mieterträge 📈 |

| Treuer und tüchtiger Diener | Der umsichtige & proaktive Immobilien-Investor (also IHR!) 😎 |

| Fauler Diener | Der nachlässige Vermieter / der Vermögensverwalter, der pennt 😴 |

| Vergraben des Geldes | Passiver/unproduktiver Immobilienbesitz / Land horten ohne was drauf zu bauen 🏜️ |

| Wucher / Ungerechter Gewinn | Mietwucher / Ausbeuterische Praktiken (Pfui Deibel!) 👹 |

| Kapital (Olivis schlaue Idee) | Euer investiertes Immobilienkapital 🏦 |

| Ernten, wo nicht gesät | Spekulative Gewinne ohne was dafür zu tun / Marktengpässe ausnutzen (Achtung, dünnes Eis!) ⛸️ |

Seht ihr? Die Moral von der Geschicht' passt auf eure Buden wie der Deckel auf den Topf! Bei Immobilien wird's sogar noch deutlicher: Geld kann man ja nicht anfassen, aber 'ne Immobilie schon! Da sieht man sofort, ob der Investor "tüchtig" war (schickes Haus, glückliche Mieter) oder "faul" (Bruchbude, Schimmel an der Wand). 🤢 Und weil's bei "Miete" immer um Menschen geht, die irgendwo wohnen wollen, habt ihr von Anfang an 'ne soziale Verantwortung am Hacken. Das ist nicht wie beim Zinseszocken an der Börse, wo keiner den anderen kennt!

II. Die „Anvertrauten Talente“ (Eure Immobilien!): Wertschöpfung durch klingelnde Mietkassen! 🤑

A. Immobilien: Nicht nur Steine, sondern Goldesel! 🐴✨

Eure Immobilien sind keine toten Steinhaufen, sondern quicklebendige "Talente", die Miete abwerfen und im Wert steigen können wie ein Heißluftballon!. Ihr verdient durch Mieteinnahmen, Wertsteigerung und vielleicht noch durch Geschäfte, die von eurer Bude abhängig sind (z.B. der Kiosk im Erdgeschoss). Das ist doch 'ne feine Sache: Passives Einkommen (naja, fast 😉), stabiler Cashflow, Steuervorteile, Risikostreuung und die Chance, mit dem Geld der Bank noch mehr zu reißen – alles Arten, wie ihr eure "Talente vermehrt". Besonders für die "Kaufen-und-Liegenlassen"-Strategen unter euch sind Mieteinnahmen wie ein warmer Regen, der eure Ausgaben deckt, euer Vermögen aufbläst und sofort Rendite bringt. Die Miete ist also der Lohn eurer Arbeit, so wie die Zinsen im Gleichnis!

B. Der aktive Investor: Mehr als nur Schlüsselübergabe!

🔑🏃♂️ Ein Immobilien-Investor, der was auf sich hält, "wirtschaftet" mit seinen Buden. Das heißt: Mieter sorgfältig aussuchen (keine Mietnomaden, bittschön!), regelmäßig den Pinsel schwingen, strategisch renovieren, um den Wert zu steigern, und aufpassen, was der Markt so treibt. Das unterscheidet den "treuen und tüchtigen Diener" von der Schlafmütze, die ihr Talent "vergräbt". Eine vergammelte Immobilie ist wie ein vergrabener Schatz – nur dass er stinkt! 🤢 Vermieter können mit den Mieteinnahmen ja Hypotheken, Reparaturen und Steuern zahlen und trotzdem noch was für die eigene Tasche übrig haben. Und jetzt kommt's: Ihr könnt den Wert eurer Hütte sogar "erzwingen", indem ihr schlau renoviert und sie aufmotzt! Dann könnt ihr mehr Miete verlangen und habt mehr Eigenkapital in der Bude. Das ist wie Doping für euren Cashflow und die Wertsteigerung!. Das nenn ich mal "Talente vermehren" mit Stil! 😎

C. Fleißige Diener & schlaue Immo-Füchse: Ein unschlagbares Team! 🦊🤝

Die Parallelen sind doch glasklar: Die Diener, die ihre Talente verdoppelt haben, sind wie ihr, wenn ihr durch kluges Management und Reinvestitionen (Mieteinnahmen für neue Fliesen oder gleich 'ne neue Wohnung ) eure Mietrenditen und Immobilienwerte in die Höhe schraubt. Die Freude vom Chef im Gleichnis? Das ist eure finanzielle und persönliche Befriedigung, wenn ihr seht, dass eure Immobilien-Strategie aufgeht – und das alles mit Anstand! 😊

Und kennt ihr den "Hebel-Effekt" (Leverage)? Das ist, wenn ihr mit wenig eigenem Geld (euer "Talent") 'ne viel teurere Immobilie kauft, indem ihr euch Geld von der Bank leiht. Das ist wie bei den Dienern, die unterschiedlich viel Startkapital hatten. Mit 'nem kleinen Hebel könnt ihr plötzlich 'ne Villa kontrollieren, die fünfmal so viel wert ist wie euer Einsatz! Die Rendite (oder der Verlust, Obacht! 😬) bezieht sich dann auf die große Villa, nicht nur auf euer bisschen Eigenkapital. Da wird die Verantwortung natürlich riesig, aber auch der mögliche Gewinn! Das macht die Lektion vom Gleichnis noch viel, viel deutlicher!

Auch wenn Mieteinnahmen oft als "passiv" bezeichnet werden – Pustekuchen! 🎂 Ein fleißiger Investor weiß: Von nix kommt nix! Klar, irgendwann läuft's vielleicht von alleine, aber bis dahin ist's ein Haufen Arbeit, die Mieteinnahmen und den Wert der Immobilie oben zu halten. Das ist genau das "Wirtschaften", von dem im Gleichnis die Rede ist. Der echte "faule Diener" im Immobiliengeschäft ist der, der passives Einkommen erwartet, ohne einen Finger krumm zu machen. Leerstand, Ärger mit Mietern, Reparaturen – all das kann euren schönen Cashflow auffressen. Hausverwalter machen ja auch nicht Däumchen drehen, sondern suchen Mieter aus, treiben die Miete ein und kümmern sich um Reparaturen – alles aktive Tätigkeiten! Wer nur rumsitzt und wartet, dass die Tauben gebraten in den Mund fliegen, dessen Bude verfällt. Die "Passivität" ist also eher das Ergebnis von harter Arbeit und nicht 'ne Eigenschaft der Immobilie selbst. Das ist wichtig für's Verständnis von "Miete" als Belohnung für eure Mühen! 💪

III. Vom „Zinsverbot“ zur fairen „Miete“: Die Geschichte wiederholt sich – auch bei Immobilien! 📜➡️🏡

A. Der böse Schatten des „Wuchers“ – Gilt das auch für Miete? 👻

Früher gab's ja dieses "Zinsverbot", weil die Kirche Angst hatte, dass die armen Leute ausgebeutet werden. Das wirft natürlich die Frage auf: Kann 'ne hohe oder "ungerechte" Miete heute auch so 'ne Art "Wucher" sein? Hmmm, da kommen wir gleich noch drauf beim Thema "Mietwucher". Das Verbot damals wollte verhindern, dass Leute in Notlagen noch zusätzlich abgezockt werden. Und heute? Da regen sich viele über unbezahlbare Mieten und fiese Vermieter-Tricks auf. Merkt ihr was? 😉

B. Petrus Johannis Olivi: Der schlaue Mönch, der Kapital (und Immobilien) verstand! 💡👨🏫

Im Originaltext (ja, ich hab Quellen! 😉) wird ein gewisser Petrus Johannis Olivi (1248-1298) erwähnt. Klingt wie ein Eissorten-Erfinder, war aber ein heller Kopf! Der hat gesagt, Kapital (also eure Immobilien) ist "auf die Produktion gerichtet" und der Wert ist subjektiv. Er hat zwischen schnödem Geld und echtem Kapital unterschieden, um faire Zinsen von Wucher abzugrenzen. Dem Kapitalgeber, so Olivi, steht nicht nur der Wert zurück, sondern auch ein "Mehrwert" (valor superadiunctus). Das hat das alte Zinsverbot ganz schön ins Wanken gebracht!

Und das passt wie die Faust aufs Auge für Immobilien: Olivis "Kapital" ist eure Anlageimmobilie. Der "Mehrwert" ist eure legitime Miete, die über die reinen Kosten für die Bude hinausgeht. Diese "Miete" ist okay, weil eure Immobilie (das Kapital) ja was "produziert" – nämlich Wohnraum, Geschäftsflächen oder was auch immer eure Mieter da drin treiben. 🏭🏠

Olivis Beispiel mit dem Getreidehändler ist auch klasse: Der will sein Getreide später verkaufen, wenn der Preis höher ist. Wenn ihn jetzt einer bittet, sofort zu verkaufen, darf er den höheren, zukünftigen Preis verlangen, ohne ein Wucherer zu sein. Das könnt ihr auf Immobilien übertragen: Ihr lasst 'ne Wohnung vielleicht kurz leer stehen, weil ihr auf 'nen besseren Markt oder 'nen super Mieter wartet. Wenn euch dann einer drängt, früher und billiger zu vermieten, könnt ihr 'ne Miete verlangen, die eure entgangene Chance ausgleicht. Das ist Olivis "Mehrwert" in Reinkultur! Das hat auch was mit dem Zeitwert eures investierten Geldes zu tun. 🕰️

C. Faire Miete vs. Abzocke: Wo ist die Grenze? 📏

Olivis Ideen helfen uns zu unterscheiden: "Miete" aus 'ner gut gepflegten Immobilie in 'nem fairen Markt, die den Wert und eure Leistung widerspiegelt, ist ein anständiger Ertrag auf euer "Kapital". Das Gegenteil ist "Mietwucher", wo die Miete unverschämt hoch ist, weil ihr Notlagen ausnutzt oder den Markt manipuliert, und nicht, weil eure Bude so toll ist. 👎

Historisch gesehen gibt's da noch den "Grundzins" (für den Boden) und die "Rente" (als Kapitalertrag). Eure "Miete" ist quasi 'ne Mischung aus beidem: 'ne Zahlung für die Nutzung von Grund und Boden und 'ne Rendite auf euer investiertes Kapital. Olivis Rechtfertigung für den "Mehrwert" passt super zur "Renten"-Komponente eurer Miete.

Olivi hat auch gesagt, Kapital hat 'ne "gewinnträchtige Beschaffenheit" (lucrabilis natura quam communiter capitale nominamus – ja, so schlau war der Kerl!). Das trifft auf Immobilien voll zu! Eure Bude ist nicht nur ein Haufen Steine. Die Lage, die Ausstattung, eure Verwaltung – all das gibt ihr ein einzigartiges Potenzial, "Miete" zu generieren, und das ist der "Mehrwert". Ein unbebautes Grundstück ist vielleicht wie "einfaches Geld". Aber ein schickes, gut gelegenes Haus (euer "Kapital") hat diese eingebaute "gewinnträchtige Beschaffenheit". Die "Miete" ist die Ernte dieser Eigenschaft. Deshalb erwartet ihr ja auch mehr als nur euer eingesetztes Geld zurück; ihr wollt 'ne Rendite aus dieser produktiven Natur, die ihr geschaffen oder gekauft habt. Das ist die ethische Grundlage für den modernen Immobilieninvestor und passt zum Motto "Für Gott und den Profit!". Gewinn aus produktivem Kapital ist nicht automatisch schlecht! 😇

IV. Der umsichtige Immobilien-Investor: "Treue und Tüchtigkeit" im 21. Jahrhundert! 🧐💡

A. Mehr als nur besitzen: Aktiv managen ist die Devise! 🚀

"Treue und Tüchtigkeit" heißt für euch Immo-Profis nicht nur, 'ne Urkunde im Safe zu haben. Das heißt aktives, schlaues Management! Ihr müsst wie ein Investor denken: Immobilien sind Goldesel, die wachsen und Geld bringen können. Ihr müsst hinter die Fassade gucken, um zu verstehen, was den Wert und die Miete beeinflusst. Das ist die "Tüchtigkeit" für den Kopf! 🧠 Ein kluger Mann, Franklin D. Roosevelt, hat mal gesagt: "Immobilien können nicht verloren gehen oder gestohlen werden… Mit gesundem Menschenverstand gekauft, vollständig bezahlt und mit angemessener Sorgfalt verwaltet, handelt es sich um die sicherste Investition der Welt.". "Gesunder Menschenverstand" und "angemessene Sorgfalt" – das ist "Treue und Tüchtigkeit" in Reinkultur!

B. So erkennt ihr den "Tüchtigen Diener" (den cleveren Investor!): ✨

Ein Investor mit Weitblick hat folgende Superkräfte:

- Markt-Detektiv & Ziel-Stratege: Nehmt euch Zeit, den Markt zu kapieren, bevor ihr euch Ziele setzt! Eine Marktanalyse zeigt euch Chancen, Trends und was in eurer Gegend so abgeht. Das ist wichtig, um nicht blindlings euer "Talent" in irgendeiner Bruchbude zu versenken. Mit der SMART-Methode (Spezifisch, Messbar, Erreichbar, Relevant, Zeitgebunden) könnt ihr eure Ziele glasklar formulieren. Beispiel für Miet-Haie: "Ich will vier Einfamilienhäuser in Top-Lage kaufen." Messbar: "Jede Bude soll mindestens 250 € Cashflow pro Monat bringen.". So geht das!

- Risiko-Radar & Wert-Checker: Es gibt verschiedene Methoden, um den Wert 'ner Immobilie zu checken, z.B. Vergleichswertverfahren, Capital Asset Pricing Model (CAPM) oder Ertragswertverfahren. Ein schlauer Investor nutzt diese Dinger, um nicht zu viel zu blechen oder Risiken zu übersehen. Das CAPM ist cool, weil es Risiko und Opportunitätskosten berücksichtigt: Wenn ihr mit 'ner risikolosen Anlage mehr Rendite macht als mit Mieteinnahmen, dann lasst die Finger von der Mietbude!. Das ist Verwalterpflicht mit Hirn! Denkt auch an Risiken wie Leerstand, Mieter-Zoff und Reparaturen und plant dafür.

- Lern-Junkie & Anpassungs-Künstler: Immer schön am Ball bleiben, Markttrends, Wirtschaftsnachrichten und neue Gesetze im Auge behalten – das zeigt euer Engagement für "Tüchtigkeit".

C. Das Schreckgespenst: Der "Faule Diener" (der nachlässige Investor!) 👻📉

Der "faule Diener" im Immobiliengeschäft ist der, der seine Buden verkommen lässt. Ergebnis: Weniger Miete, Wertverlust. Oder einer, der pennt und sich nicht an Marktveränderungen anpasst, komische Mieter reinlässt oder seine Finanzen nicht im Griff hat. Das Ergebnis: Miese Performance oder Totalverlust. Und das ist nicht nur blöd für den Investor, sondern kann auch zu Schrott-Wohnungen führen, die ganze Viertel runterziehen. Das ist dann die "äußerste Finsternis" der Marktfolgen und der ruinierte Ruf. Igitt! 😱

Die richtige "Investoren-Mentalität" ist das A und O für "Treue und Tüchtigkeit". Es geht nicht nur ums Machen, sondern ums Denken! Langfristig planen, analytisch entscheiden und nicht bei jeder Marktschwankung in Panik verfallen. Das Gleichnis lobt ja die Taten der guten Diener. Und moderne Immo-Analysen zeigen: Erfolgreiche Taten kommen von 'ner klugen Denkweise. Dazu gehört proaktive Zielsetzung , ständiges Lernen und ein kühler Kopf bei Risiko und Ertrag. "Tüchtigkeit" ist also Grips und Disziplin, nicht nur Maurerkelle schwingen!

Und noch was: Der "faule Diener" schadet nicht nur sich selbst. Vernachlässigte Immobilien verschandeln die Gegend, machen die Mieter unglücklich und drücken die Steuereinnahmen. Da seht ihr, wie unverantwortliches "Verwalten" von Kapital echte, negative Folgen für alle haben kann. Im Gleichnis ist nur der Chef sauer. In der Immo-Welt schadet ein fauler Vermieter den Mietern (schlechte Wohnungen), der Nachbarschaft (sinkende Werte, Unsicherheit) und dem ganzen Wohnungsmarkt. "Tüchtigkeit" ist also nicht nur 'ne private Tugend, sondern fast schon 'ne öffentliche Pflicht für euch Immo-Investoren! Puh, ganz schön viel Verantwortung, was? 😉

V. Ethik-Alarm in der Immo-Branche: Profit, Verantwortung und der böse "Mietwucher"! ⚖️🚨

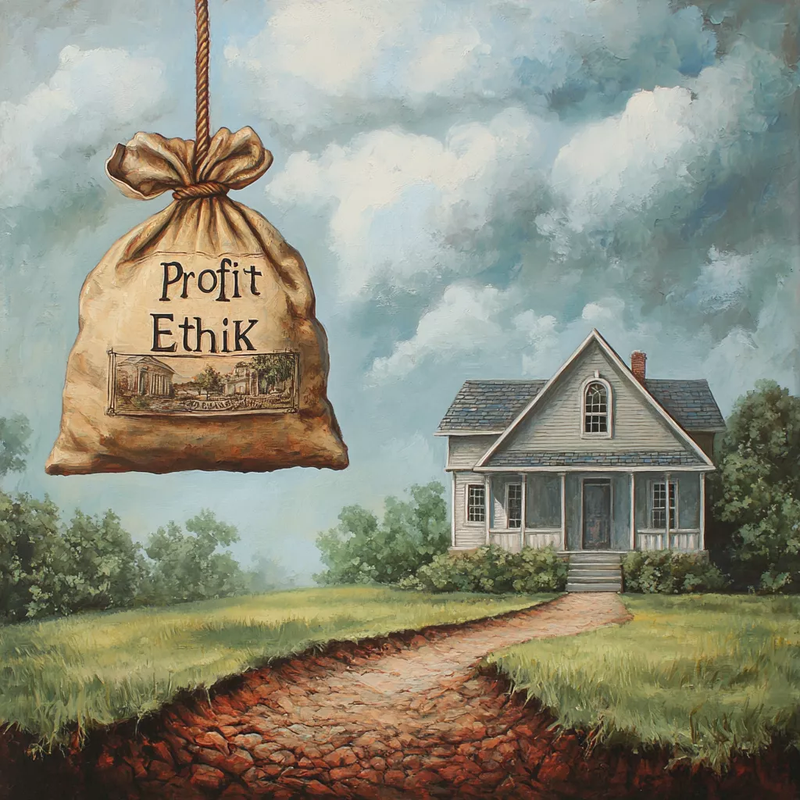

A. Der doppelte Auftrag: Kohle machen UND anständig bleiben!

😇💰 Das Motto der alten Florentiner Banker "Für Gott und den Profit!" passt auch auf euch: Eine faire "Miete" (Profit) kassieren und gleichzeitig fair zu Mietern und der Gemeinschaft sein. Im Originaltext steht, dass Handel kein "Nullsummenspiel" ist. Das gilt für Immobilien erst recht: Ethische Investitionen können Werte schaffen (bessere Wohnungen, coole Läden), von denen alle was haben, nicht nur ihr! 윈윈! (Win-Win auf Koreanisch, für die Global Player unter euch 😉).

B. "Mietwucher": Der Erzfeind des ethischen Vermieters!

🧛♂️💸 "Mietwucher" – schon das Wort klingt fies, oder? Das ist, wenn ihr unverschämt hohe Mieten verlangt, und das ist in Deutschland sogar strafbar!. Das ist kein Kavaliersdelikt! Die Folgen sind übel: Selbst wenn eure Bude top ist und die Mieter euch vertrauen – wenn ihr plötzlich die Miete brutal erhöht, hauen die nicht nur ab, sondern euer Ruf ist im Eimer, besonders da, wo jeder jeden kennt. Solche Preissprünge machen die Wohnungskrise schlimmer und zerstören das Vertrauen in Vermieter und Makler.

Gesetzliche Strafen für Preiswucher (eine Form von Mietwucher, besonders in Notlagen) können Strafanzeigen, Bußgelder und Rückzahlungen sein. Auch Zwangsräumungen, nur um danach teurer neu zu vermieten, können illegal sein. "Mietwucher" ist das moderne Wort für den alten "Wucher". Das ist "Ernten, wo ich nicht gesät habe" im negativsten Sinne – Schwäche ausnutzen statt Werte schaffen. Pfui Spinne! 🕷️

C. Faire Preise: Das Fundament eurer "Treue"! 🤝

Ethische Preisgestaltung heißt: Die Miete fair und angemessen festlegen, basierend auf Wert, Lage und Ausstattung der Immobilie, und nicht Leute in Not ausquetschen. Das ist die positive Tat, die von euch erwartet wird! Die Vorteile? Rechtssicherheit, bessere Beziehungen zu den Mietern, bessere Performance eurer Immobilie und ein guter Ruf – alles Belohnungen für eure "Treue". Strategien für faire Mieten: Den lokalen Markt kennen, Kosten kalkulieren, besondere Merkmale fair bepreisen, auf saisonale Schwankungen achten, flexible Mietverträge anbieten und auf Mieter-Feedback hören. Das ist "Tüchtigkeit" bei der Preisgestaltung!

D. Das „Zehnte Gebot“ und das legitime Streben nach mehr (Immobilien!): 🙏🏘️

Im Originaltext wird das Zehnte Gebot ("Du sollst nicht begehren deines Nächsten Haus") diskutiert. Das heißt aber nicht, dass ihr nicht auch ein Haus begehren dürft, sondern nicht das spezifische Haus eures Nachbarn. Übertragen auf Immobilien: Ihr dürft legitim danach streben, profitable Mietobjekte zu besitzen. Wenn dieses Streben zu "produktiven, wertschöpfenden und profitablen Handlungen" führt, wie dem Bau neuer Wohnungen oder der Sanierung alter Buden, dann "ist der Wohlstand in der Gesellschaft gestiegen und der Friede wurde bewahrt" (Originaltext). Das widerspricht der Idee, dass jeder Gewinn aus Wohnraum automatisch Ausbeutung ist.

"Mietwucher" ist nicht nur ein ethischer Ausrutscher, sondern auch ein strategischer Fehler für den Investor, der langfristig denkt. Die kurzfristigen Gewinne werden oft durch langfristige Schäden an Ruf, Mieterbeziehungen, Rechtskosten und letztendlich am Immobilienwert und der Auslastung zunichtegemacht. Das Gleichnis bestraft den faulen Diener. Der Markt und die Justiz bestrafen den Mietwucherer. Es wird klar gesagt, dass Mietwucher dem Geschäft schadet und das Image des Viertels sowie den langfristigen Investitionswert beeinträchtigen kann. Ethische Preisgestaltung ist also nicht nur Gutmenschentum, sondern ein Kernstück nachhaltiger, profitabler Immobilieninvestitionen. So bringt ihr "Profit" und "Gott" (oder ethisches Verhalten) unter einen Hut! 🎩✨

Das Konzept des "Mietwuchers" zeigt eine Grundspannung im Immobiliengeschäft: Für euch ist die Immobilie 'ne Geldanlage, für den Mieter ein Grundbedürfnis (Wohnen/Arbeiten). Ethisches Management erfordert ein Gleichgewicht zwischen eurem Recht auf 'ne faire Rendite (wie Olivi es begründet hat) und dem gesellschaftlichen Bedarf an bezahlbarem Wohn- und Geschäftsraum. Genau hier wird eure "Treue und Tüchtigkeit" auf die härteste Probe gestellt. Der Originaltext erklärt, wie Olivi Renditen auf produktiv eingesetztes Kapital rechtfertigt. Wohnraum ist ein "produziertes" Gut. Aber im Gegensatz zu vielen anderen Dingen ist die Nachfrage danach ziemlich unelastisch und die soziale Bedeutung riesig. "Mietwucher" passiert, wenn ihr diese Unelastizität oder soziale Bedeutung unethisch ausnutzt. Der "treue und tüchtige" Investor muss also diese Spannung meistern und sicherstellen, dass sein Streben nach "Miete" nicht in Ausbeutung ausartet. Die Diskussion um das Zehnte Gebot im Originaltext unterstreicht das: Ein profitables Objekt zu wollen und das durch Wertschöpfung zu erreichen, ist gut. Die Not eines Nachbarn für dessen spezifische Wohnung durch horrende Mieten auszunutzen, ist es nicht. Punkt. Aus. Ende. 🛑

VI. Immobilien-Investments, Vermögensaufbau und der Beitrag zur Gesellschaft – Mehr als nur Steine auf Steine! 🏗️🌍

A. Weg mit dem Nullsummen-Quatsch: Immobilien können Gutes tun! 👍

Das im Originaltext erwähnte "heidnische Vorurteil", dass Handel (und damit auch Immobilieninvestitionen) ein Nullsummenspiel sei – also einer gewinnt, der andere verliert – müssen wir mal kräftig in die Tonne kloppen! Ethische Immobilienentwicklung und -verwaltung können das Wohnungsangebot erhöhen, die Qualität verbessern, Stadtteile aufmöbeln und Arbeitsplätze schaffen. Wenn ihr als Investoren Eigenkapital aufbaut, habt ihr den Hebel, um weitere Immobilien zu kaufen und euren Cashflow und euer Vermögen noch weiter zu steigern. Das kann weitere produktive Investitionen anfeuern. Der Originaltext sagt's doch ganz klar: "Wenn ich „auch“ ein Haus begehre und daraus produktive, wertschöpfende und profitable Handlungen folgen, so dass ich auch ein Haus baue, dann gibt es anschließend sogar ein Haus mehr." Das ist der direkte Gegenbeweis zur Nullsummen-These! Bäm! 💥

B. Eigentumsrechte und freie Märkte: Ohne die geht's nicht! 📜🔑

Im Originaltext steht: "ohne freie Finanzmärkte und die positive gesellschaftliche Anerkennung von Kapital und von Eigentumsrechten ist eine effiziente Verwaltung von Vermögen kaum möglich." Übertragen auf Immobilien heißt das: Sichere Eigentumsrechte – Immobilien sind ja handfeste Werte, die als Sicherheit dienen können – und einigermaßen freie Märkte sind das A und O, damit ihr Investoren euch traut, Kapital für langfristige Projekte wie Wohnungsbau oder Sanierungen locker zu machen. Die Bedingungen von Mancur Olson für wirtschaftlichen Erfolg, die im Originaltext zitiert werden (Fußnote 3), passen hier perfekt: "einerseits sichere und wohl definierte Rechte für alle auf privates Eigentum und unparteiische Durchsetzung von Verträgen, sowie andererseits die Abwesenheit von Raub." Das ist die Basis für ein stabiles Investitionsklima im Immobilienbereich. "Raub" könnte hier extremen Formen von "Mietwucher" oder ungerechtfertigter Enteignung entsprechen. Und das will ja keiner, oder? 🙅♂️

C. Beitrag zur „Armutsbekämpfung“ durch Immobilien? Ein heißes Eisen! 🔥

Der Originaltext bringt Kapitalismus und Globalisierung mit Armutsreduktion in Verbindung und meint, Olivi hätte das gut gefunden. Direkte Parallelen sind schwierig, aber ein gut funktionierender, ethischer Immobilienmarkt kann zur wirtschaftlichen Stabilität beitragen und die nötige Infrastruktur (Wohnraum, Gewerbeflächen) bereitstellen, die breiteres Wirtschaftswachstum und Chancen unterstützt. Aber Achtung, meine Lieben! Das muss man mit Vorsicht genießen. Denn Marktversagen oder unethische Praktiken im Immobilienbereich (wie systematischer "Mietwucher" oder Spekulationsblasen, die zu unbezahlbaren Preisen führen) können Armut oder Wohnungsunsicherheit sogar verschärfen. Das ist die Kehrseite der Medaille! 🪙

Der gesellschaftliche Beitrag von Immobilieninvestitionen ist dann am größten, wenn ihr als "fleißige Diener" handelt und euch auf Wertschöpfung konzentriert (z.B. neue Wohnungen bauen, alte Buden ordentlich sanieren) statt auf reine Abzock-Strategien (z.B. nur ein bisschen Farbe drauf und dann die Miete verdoppeln, ohne echten Mehrwert, oder Monopolstellungen in angespannten Märkten ausnutzen). Der Originaltext argumentiert ja, dass produktive Handlungen, die zu "einem Haus mehr" führen, den gesellschaftlichen Wohlstand erhöhen. Das heißt, die Art eurer Immobilieninvestition ist entscheidend! Ein Investor, der neuen, guten Wohnraum schafft oder Bruchbuden saniert, tut der Gesellschaft was Gutes. Einer, der nur mit bestehenden Immobilien handelt oder Preise ohne echten Mehrwert hochtreibt, kommt der Idee vom "Nullsummenspiel" schon näher. Die positive Wirkung hängt also von der Natur eurer Investition und Verwaltung ab! ☝️

Es gibt da so ein kleines Paradoxon: Einerseits preist der Originaltext freie Märkte und Eigentumsrechte als gut für den Vermögensaufbau (und damit für die Armutsbekämpfung). Andererseits kann ein völlig entfesselter Immobilienmarkt ohne ethische Leitplanken und vernünftige Regeln zu Ergebnissen wie krassem "Mietwucher" oder Unbezahlbarkeit führen, die die Not armer Leute vergrößern. Die "positive gesellschaftliche Anerkennung von Kapital" erfordert, dass Kapital verantwortungsvoll eingesetzt wird. Der Originaltext lobt die Rolle des Kapitalismus bei der Armutsbekämpfung, und Immobilieninvestitionen können ja ordentlich Vermögen schaffen. Gleichzeitig warnen Quellen vor Mietwucher , der besonders die trifft, die eh schon wenig haben. Das legt nahe: Immobilieninvestitionen können nur dann wirklich positiv zur Gesellschaft und Armutsbekämpfung beitragen, wenn sie durch ethische Rahmenbedingungen und Regeln ergänzt werden, die den von Mancur Olson befürchteten "Raub" verhindern – was heute auch systemische Ausbeutung durch Wohnkosten sein könnte. Eure "Treue und Tüchtigkeit" muss sich also auch auf die Achtung dieser gesellschaftlichen Grenzen erstrecken. Ganz schön knifflig, was? 🤔

VII. Fazit: „Für Gott und den Profit“ – Ein Auftrag für Wert und Tugend für euch Immo-Götter! 🌟🏆

A. Gewinnstreben und Anstand: Das passt zusammen wie Deckel auf Eimer! ✅

Das Gleichnis, durch die Immo-Brille betrachtet, verurteilt nicht den Profit ("Miete" und Wertsteigerung), sondern das Versäumnis, anvertraute Vermögenswerte produktiv und ethisch einzusetzen. Der "tüchtige Diener" im Immobilienbereich ist derjenige, der durch sorgfältiges Management, Wertschöpfung und fairen Umgang mit Mietern anständige Renditen erwirtschaftet. So einfach ist das – naja, fast! 😉

B. Der moderne Immo-Investor: Ein "Guter und Treuer Diener" mit Weitblick! 🧐

Ihr Immobilieninvestoren habt das Zeug, Gutes für Wirtschaft und Gesellschaft zu tun, indem ihr tolle Wohn- und Geschäftsräume bereitstellt, eure Immobilien effizient verwaltet und integer handelt. Dazu gehört, die "Investoren-Mentalität" anzunehmen , also ständig zu lernen, strategisch zu planen und ethisch zu denken.

C. So vermeidet ihr die "Äußerste Finsternis" (den Totalabsturz!): 💥

Für euch Immo-Haie kann die "äußerste Finsternis" finanzielles Scheitern durch Faulheit sein, rechtliche Probleme wegen unethischer Dinger wie "Mietwucher" , ein ruinierter Ruf oder das Verursachen von sozialen Katastrophen wie Wohnungskrisen. Davor wollen wir uns doch alle schützen, oder? 🛡️

D. Letzte Worte vom rasenden Reporter Rene: 🎤

Die Prinzipien von "Treue und Tüchtigkeit" sind heute so aktuell wie nie. In der Immobilienwirtschaft fordern sie einen ausgewogenen Ansatz, der Eigentum sowohl als fettes Finanzpolster als auch als wichtige soziale Ressource sieht. Das Streben nach "Miete" (Profit) ist okay und sogar lobenswert, wenn es mit Mitteln erreicht wird, die produktiv, wertschöpfend und ethisch sauber sind. Dann verkörpert ihr wirklich den Geist von "Für Gott und den Profit!" – oder wie auch immer ihr eure ethische Messlatte nennt! 😉

Die ultimative "Rendite" für euch ist nicht nur die Kohle auf dem Konto, sondern auch die Schaffung von nachhaltigem Wert, ein guter Ruf und ein positiver Einfluss auf die Gemeinschaft. Das ist das wahre Maß eines "guten und treuen Dieners" im modernen Immobiliengeschäft. Der Chef im Gleichnis sagt ja: "Recht so, du guter und treuer Knecht! Über Weniges warst du treu, über Vieles werde ich dich setzen. Komm, nimm teil an der Freude deines Herrn!" Diese "Freude" ist mehr als nur die verdoppelten Silberlinge. Für euch ist finanzieller Erfolg wichtig, klar. Aber nachhaltiger Erfolg und Zufriedenheit kommen oft daher, dass ihr was Bleibendes schafft, Vertrauen verdient (z.B. durch gute Mieterbeziehungen ) und einen positiven Beitrag leistet. So vermeidet ihr die "äußerste Finsternis" der reinen Abzocke oder des Scheiterns.

Und noch ein kleiner Denkanstoß zum Schluss, meine Lieben: Der Originaltext meint ja, die Kirche könne keine "exklusiven politisch-ökonomischen Projekte" anbieten und "Politik erlöst nicht". Das kann man auch auf uns Immo-Leute übertragen. Obwohl ethische Immobilieninvestitionen Gutes tun können, sind sie kein Allheilmittel für alle sozialen Probleme (wie Armut oder Wohnungskrisen). Ihr solltet nach "guten Werken" streben (also ethische und produktive Immobilienverwaltung), aber auch kapieren, dass eure Taten, so wertvoll sie auch sind, in einem riesigen, komplexen System stattfinden. Der Originaltext warnt davor, die erlösende Kraft eines einzelnen Wirtschafts- oder Politiksystems zu überschätzen. Genauso ist es für euch wichtig, bescheiden zu bleiben, auch wenn dieser ImmoPuls hier das positive Potenzial ethischer Immobilieninvestitionen feiert. Gutes Immobilienmanagement kann Leben und Gemeinschaften verbessern, aber es wird nicht im Alleingang tief verwurzelte gesellschaftliche Probleme lösen. Diese Sichtweise ermutigt zu sorgfältigem, ethischem Handeln, ohne zu behaupten, dass Immobilieninvestitionen allein eine Art "Erlösung" von allen wirtschaftlichen Nöten darstellen. Das ist doch mal 'ne Ansage, oder? 😊

So, meine Freunde des gepflegten Grundrisses, das war's für heute von eurem Immo-Philosophen Rene Wanzlik! Denkt drüber nach, lacht drüber, aber vor allem: Macht was draus! 😉

Bis kommende Woche, wenn es wieder heißt: ImmoPuls – Ihr wochentliches Update aus der Welt der Steine und Moneten!

Euer Rene Wanzlik (Der Mann, der weiß, wo der Hammer hängt – und die Mietverträge! 😉)

#ImmoPuls #Immobilien #EthischeInvestition #Miete #Mietwucher #Kapitalanlage #Immobilienwirtschaft #ReneWanzlik #Betongold #Vermögensaufbau # Verantwortung #ProfitMitAnstand #Wohnungsmarkt